相続税の申告

改正「相続時精算課税制度」のしくみ

(1)相続時精算課税制度はこうなった

1. 相続時精算課税制度の改正

「相続時精算課税制度」とは、一定の直系親族間贈与に認められた贈与の特例である。

相続時精算課税制度には、贈与財産を特定しない一般の相続時精算課税制度(以下、一般型という)と使途を住宅取得等資金に限定した住宅取得等資金に係る相続時精算課税制度(以下、住宅型という)がある。

今回の改正では、次のように一般型の適用要件が緩和され、さらには、一般型と同じ内容の孫型が創設され、一層活用しやすいものとなった。この改正は、平成27年1月1日以後の贈与に適用される。

一般型

| 贈与者の年齢 | 65歳以上の親から60歳以上の親に要件が緩和された |

孫型

| 贈与者の年齢 | 60歳以上の祖父母 |

| 受贈者の範囲 | 20歳以上の孫 |

なお、孫型は一般型と内容が同じであることから、本書ではこの項以外は、孫型を一般型に含めて記載している。

2. 相続時精算課税制度の概要

相続時精算課税制度の適用を受けた贈与財産は、通常の贈与とは違い、贈与者の相続時に相続財産として、相続税の対象に含めることとなっている。

その場合の評価額は、相続時の評価額ではなく、贈与時の評価額で計算することとなっており、その贈与時に納めた贈与税額があるときは、これを相続税額から控除して精算することとなっている。

1. 一般型

一般型は、60歳以上の親、祖父母(現行65歳以上の親)から20歳以上の直系卑属の推定相続人及び孫(現行は直系卑属である推定相続人)への贈与を対象とする制度で、2,500万円までの贈与には贈与税がかからず、それを超える部分の金額に対して一律20%の税率で贈与税がかかるというものである。

| 60歳以上の親、祖父母 → 20歳以上の直系卑属の推定相続人、孫 |

| ・2,500万円までは贈与税が非課税(特別控除) ・2,500万円を超える部分には一律20%の贈与税 ・贈与財産はなんでもよい ・贈与は、何回にわたっても、また数年にわたっても適用可 ・贈与財産は、親の相続時にその贈与時の評価額で相続財産に加算 ・納めた贈与税相当額は相続税額から控除(又は還付) |

(注1)年齢は、贈与のあった年1月1日現在で判定する。

(注2)養子縁組した子や孫にも適用あり。

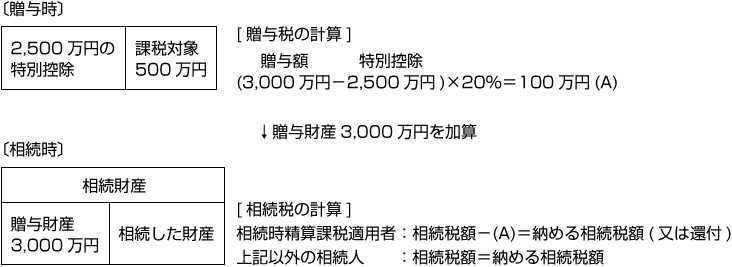

(例)父から子へ3,000万円贈与した場合

2. 住宅型

一般型は、財産の種類や資金使途を問わない贈与であるが、資金使途を住宅の取得や増改築に限定した贈与にも相続時精算課税制度がある。これを、住宅取得等資金に係る相続時精算課税制度(住宅型)という。

この制度は、親(年齢制限なし)から満20歳以上の直系卑属の推定相続人へ自宅の取得資金を贈与する場合に認められる制度で、2,500万円までは贈与税がかからず、それを超える部分の金額に対して、一律20%の税率で贈与税が課税されるというものである。

(イ)制度の概要

| 親 → 20歳以上の直系卑属の推定相続人 |

| ・2,500万円までは贈与税が非課税(特別控除) ・2,500万円を超える部分には一律20%の贈与税 ・住宅の取得等に充てるための金銭に限られる ・贈与は、何回にわたっても、また数年にわたっても適用可 ・贈与財産は、親の相続時にその贈与時の評価額で相続財産に加算 ・納めた贈与税相当額は相続税額から控除(又は還付 |

(注1)年齢は、贈与のあった年1月1日現在で判定する。

(注2)養子縁組した子にも適用あり。

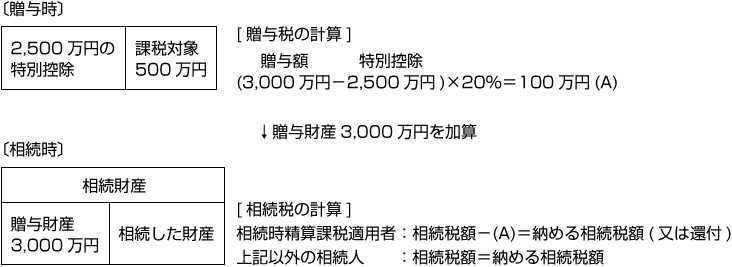

(例)母から子へ住宅取得等資金3,000万円贈与した場合

(ロ)制度の対象となる住宅取得等資金

この制度は、次の要件を満たす住宅を取得するための資金及び増改築するための資金を贈与する場合に限り、適用が認められる。したがって、これらに使われない資金の贈与であったり、これらの要件に合致しない住宅を取得等するための贈与である場合には、この制度の適用が受けられず、通常の贈与扱いになってしまい、高額な贈与税を納めなければならないこともあるので注意が必要である。

| 1. 取得、建築する場合 | イ.新築又は築後経過年数が20年以内(一定の耐火建築物である場合は25年以内)であること ロ.家屋の床面積(区分所有の場合は、その区分所有する部分の床面積)が50㎡以上であること ハ.その家屋の床面積の2分の1以上がもっぱら居住の用に供されていること ニ. 建物等の所在が日本であること ホ.その他、一定の要件を満たすもの |

| 2. 増改築の場合 | イ.工事費用が、100万円以上であること ロ.増改築後の家屋の床面積(区分所有の場合は、その区分所有する部分の床面積)が50m²以上であること ハ.その他、一定の要件を満たすもの |

| 3. 土地部分の取扱い | 1と2とともにする土地又は借地権等の取得も対象となる また、土地等の先行取得にも適用がある |

また、受贈者は、贈与を受けた年の翌年3月15日までに住宅等を取得等し、同日までに居住の用に供する(地帯なく居住の用に供することが確実であると見込まれる場合を含む)ことがこの適用を受けるための条件なので、この点にも注意が必要である。